Com alíquota zero de IR para o investidor comum, os fundos incentivados de infraestrutura oferecem benefício tributário também para PJs; entenda

A busca pelos melhores investimentos é rotina não só do investidor Pessoa Física, mas também de empresas que buscam rentabilizar o dinheiro em caixa. Em tempos de Selic ainda alta e inflação persistente, os fundos de investimento que oferecem rendimento atrelado ao CDI ou ao IPCA surgem como opções atrativas para esse público – em especial uma categoria que oferece um benefício tributário que nem todos conhecem.

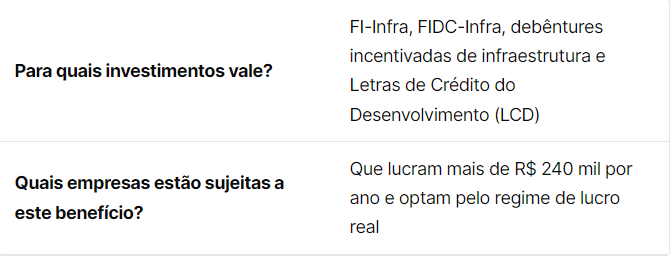

Os fundos incentivados de infraestrutura (ou fundos de debêntures incentivadas ou FI-Infra) são alternativas para o investidor PF em busca de rendimentos com alíquota zero de Imposto de Renda, mas também para Pessoas Jurídicas que visam investir com eficiência tributária, por meio de uma alíquota mais benéfica no IRPJ.

Isso se dá porque, pela Lei 12.431/11, que dispõe sobre a tributação desses fundos, empresas investidoras que optam pelo regime de lucro real são dispensadas de considerar o adicional de 10% na apuração do IPRJ, que deve ser aplicado quando o lucro ultrapassa R$ 240 mil no ano. Dessa forma, restam apenas os 15% de IR retido na fonte, e os 9% da CSLL.

“Para um fundo incentivado de infraestrutura, a empresa que opta pelo recolhimento do IR pelo Lucro Real não precisa recolher o adicional de 10%. O imposto de renda retido na fonte (recolhido pela corretora, que é a responsável tributária) já é suficiente para fins de Imposto de Renda. Isso é o que chamamos de tributação exclusiva e definitiva na fonte”, explica Camila Pacheco, CFA, analista de fundos de investimento da XP e advogada.

Segundo esclarece Érico Pilatti, advogado tributarista e sócio do Cepeda Advogados, o benefício não se estende à Contribuição Social sobre o Lucro Líquido (CSLL), que precisa continuar a ser recolhida. Ainda assim, a alíquota combinada final fica menor para rendimentos de fundos incentivados feitos por empresas.

“Numericamente, é a mesma coisa dizer que só vai pagar o adicional de 15%, mas, na verdade, é uma tributação antes, antecipada, exclusiva na fonte de 15%”, complementa advogado tributarista Francisco Lisboa Moreira, sócio do ALMA Law.

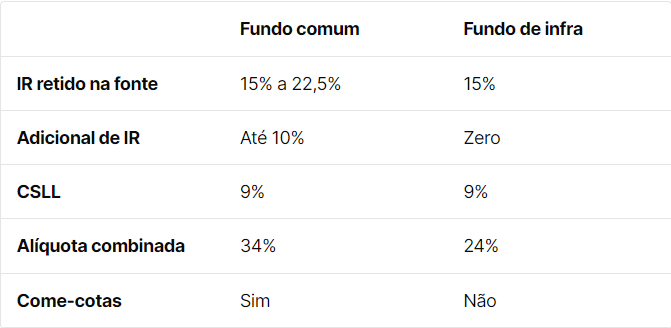

Na prática, enquanto um investimento em fundo de renda fixa “comum” está sujeito a uma alíquota total de 34% (IRRF + adicional de IR de 10% + CSLL), os rendimentos de fundos incentivados de infraestrutura estão sujeitos a uma alíquota combinada de apenas 24% (IRRF + CSLL).

Compare investimentos de PJ em fundo de renda fixa comum, e em fundos incentivados de infraestrutura:

Prazo e come-cotas

Há ainda pelo menos dois outros benefícios, conta Camila, da XP. Um deles é a alíquota de IR no momento do resgate: enquanto uma aplicação comum em fundos precisa durar mais de dois anos para ter 15% abatido na fonte, nos fundos de infra não há essa necessidade. Independentemente do prazo do investimento, o imposto de renda recolhido na fonte possui uma alíquota fixa de 15%.

Outra vantagem está na forma de tributação, já que os fundos incentivados de infraestrutura não estão sujeitos à antecipação do Imposto de Renda, o famoso come-cotas. Dessa forma, o imposto é recolhido apenas no resgate (venda) das cotas, ou na obtenção de rendimentos, como no caso de aplicação em FI-Infra que distribuem rendimentos.

Vale a pena investir em fundos incentivados agora?

Quem investiu no ano passado em fundos de crédito no geral viu uma disparada nos rendimentos e nos valores das cotas desde então. Um dos motivos foi o prêmio oferecido na época, quando o mercado ainda sofria desgastes por conta dos pedidos de recuperação judicial de empresas como Light (LIGT3) e Americanas (AMER3).

Desde então, a remuneração dos papéis recuou. Entre as novas emissões indexadas ao IPCA realizadas em setembro, a taxa indicativa média de 100 debêntures com classificação de crédito AAA ficou em cerca de 6,50% ao ano, bem abaixo dos mais de 7,50% anuais registrados em meados de abril, segundo levantamento do Bradesco BBI.

Já os spreads (diferença entre remuneração de papéis de crédito e títulos públicos equivalentes) foram “achatados”: se em abril esses títulos pagavam, em média, aproximadamente 1,5 ponto percentual a mais que o Tesouro Direto, a diferença atualmente é de cerca de 0,25 p.p.

Ainda assim, especialistas avaliam que o nível de retorno ainda está atrativo. Para o Itaú BBA, mesmo com o fechamento dos spreads em setembro, após o aumento da taxa Selic para 10,75%, “os ativos isentos seguem como alternativa atrativa para alocação”.

Para a XP, papéis pós-fixados e títulos atrelados à inflação “apresentam bom carrego, especialmente considerando o contexto de relativa aceleração da inflação no curto prazo”, segundo relatório com recomendações para o mês de outubro assinado pelas analistas Camilla Dolle e Mayara Rodrigues.

Fonte: InfoMoney